La empresa financiarizada

Cómo las finanzas alimentan y transforman la corporación de hoy en día

Myriam Vander Stichele

Cada vez más empresas se han convertido en emblemas de delitos y violaciones empresariales: Bayer por los agroquímicos tóxicos, Exxon por el obstruccionismo en cuestiones climáticas, Uber por las condiciones de trabajo de sus conductores. Por otra parte, hay una gran variedad de empresas que rara vez reciben atención pública y mucho menos se convierten en blanco de la ira colectiva, a pesar de que sin ellas las empresas conocidas por sus prácticas abusivas no podrían funcionar de la manera en que lo hacen. Estas empresas incluyen los bufetes de abogados que propugnan su impunidad, las empresas de marketing que promueven productos malsanos, las empresas de tecnología que ayudan a captar clientes de manera encubierta, las empresas de lobby que corrompen los espacios democráticos y manipulan la opinión pública, los auditores y los asesores fiscales especializados en la evasión de impuestos.

Estos servidores corporativos no se responsabilizan de las prácticas abusivas de sus clientes en el ámbito social y ambiental ni reciben sanciones por hacerlo, creando así una cadena de impunidad.

Pero, ¿qué haría Bayer sin la ayuda de Bank of America/Merrill Lynch y Credit Suisse para financiar su adquisición de Monsanto? ¿Cómo podría Uber torcer las leyes nacionales sin el apoyo de consultorías jurídicas como Covington & Burling? Al igual que las empresas a las que prestan servicios, muchas de ellas también son ahora conglomerados transnacionales globalizados que extraen enormes beneficios.

El presente ensayo se centrará en un sector que ha hecho más que ningún otro para impulsar el comportamiento abusivo de las empresas y su impunidad: el sector financiero. Sus diversos actores no sólo han prestado servicios, sino que también han facilitado que las empresas ignoren la responsabilidad social y ambiental y han reestructurado la empresa, lo que ha dado lugar a la financiarización de toda la economía.

Los préstamos que permiten el comportamiento abusivo

El préstamo es el servicio más básico que el sector financiero proporciona a las empresas en general o para actividades empresariales concretas. Los bancos que conceden préstamos a grandes empresas tienden a especializarse en determinados sectores para optimizar sus servicios y evaluaciones de riesgos y así ofrecer tipos de interés atractivos a sus clientes.

Un sistema de crédito renovable permite a las empresas obtener préstamos durante un período de tiempo sin necesidad de realizar nuevas evaluaciones bancarias. Las grandes empresas pueden obtener cientos o miles de millones de dólares mediante un préstamo sindicado por un consorcio ad hoc de grandes bancos (un consorcio), y cada uno de ellos presta una parte del préstamo después de que uno o más «organizadores principales» hayan hecho una evaluación de la empresa o el proyecto.

En el caso del oleoducto de Dakota Access, Citibank dirigió un consorcio de 17 bancos internacionales para proporcionar un préstamo sindicado de 2.500 millones de dólares. Este es uno de los muchos ejemplos de cómo las evaluaciones de riesgo de los bancos no tienen debidamente en cuenta el clima, el medio ambiente y los derechos humanos.

El grupo de investigación y campaña BankTrack ha investigado y expuesto a los bancos que otorgan préstamos a grandes empresas o proyectos contaminantes y con alto contenido de carbono. Por ejemplo, desde el Acuerdo de París sobre el Cambio Climático de 2015, los préstamos de los bancos mundiales a la industria de los combustibles fósiles han aumentado cada año, inyectando 1,9 billones de dólares de dinero nuevo en el desarrollo de combustibles fósiles, incluso para la extracción de la energía más sucia.

De manera similar, tras años de campaña para detener los préstamos perjudiciales a las empresas de aceite de palma iniciados hace diez años, Amigos de la Tierra (AT) en los Países Bajos presionó a los bancos holandeses para que desarrollaran una política de préstamos sobre el aceite de palma, pero no logró detener los préstamos. Los bancos incluso han vendido los préstamos de riesgo reempaquetándolos y transfiriéndolos a los inversores, para permitir continuar el préstamo con un riesgo bajo para el banco, pero más elevado para el sistema financiero («titulización», una causa de la crisis financiera de 2008).

Los bancos han respondido mediante la elaboración de políticas y directrices, pero sin hacer ningún cambio significativo en la práctica

Los bancos comenzaron a globalizarse para poder prestar servicios a sus clientes empresariales que se expandieron en el extranjero. Ahora asesoran sobre cómo encontrar socios comerciales en terceros países o cómo exportar o importar. Proporcionan crédito comercial a los importadores y garantías de pago a los exportadores correspondientes, sin lo cual el comercio internacional se detendría, como quedó claro cuando los bancos dejaron de financiar el comercio al estallar la crisis financiera en 2008.

Los bancos desarrollan una compleja combinación de instrumentos financieros para ayudar a financiar grandes acuerdos comerciales, entre otras cosas, utilizando los productos comercializados como garantía.

No sólo sirven a las empresas, sino que además aumentan su poder

Los grandes bancos no sólo sirven a sus clientes corporativos, sino que también buscan oportunidades para que una empresa se fusione y adquiera otra, ya que cuanto más grande sea la empresa, más préstamos y servicios financieros requerirá. No es ningún secreto que los bancos favorecen los préstamos a supermercados en lugar de a pequeños comercios porque las oportunidades de negocio son mucho mayores.

Por lo tanto, los bancos de inversión son actores cruciales en la creación de grandes corporaciones y en la concentración de empresas en la mayoría de los sectores de la economía. Elaboran planes de fusión y adquisiciones financieras (F&A) que implican préstamos y acciones, beneficios para la alta dirección y recortes de costos y, lo que es más importante, enormes comisiones para el banco de inversiones.

El recorte de gastos previsto suele dar lugar a despidos de personal en actividades que se superponen y a propuestas sobre cómo utilizar, o abusar, de un mayor poder adquisitivo para hacer bajar los precios de los proveedores, generando una espiral descendente de ingresos a lo largo de la cadena de suministro. Sin embargo, los banqueros de inversión siguen cobrando elevadas bonificaciones y están orgullosos de sus acuerdos de fusiones y adquisiciones, incluso cuando éstos finalmente fracasan.

| Grandes negocios para una industria farmacéutica cada vez más grande Aunque muchas personas en todo el mundo no pueden acceder a medicamentos costosos o a un seguro médico, las grandes empresas farmacéuticas no tienen problemas de financiación, incluso para operaciones costosas de fusiones y adquisiciones. Por ejemplo, Celgene obtuvo 74.000 millones de dólares de los EE.UU. para adquirir Bristol-Myers Squibb. Los cinco bancos de inversión que prestaron asesoramiento (incluidos Morgan Stanley, JP Morgan Chase y Citigroup) recibieron 304 millones de dólares de los EE.UU. en tasas. Los bancos que proporcionaron un préstamo de 33.500 millones de dólares de los EE.UU. recibieron 547 millones de dólares de los EE.UU. en concepto de pago de intereses. Estos costos se reembolsarán mediante el aumento del precio de los medicamentos, independientemente del impacto en la salud de las personas. El aumento de los precios de los medicamentos va en contra del compromiso mundial del Objetivo de Desarrollo Sostenible de las Naciones Unidas 3, meta 8, de lograr «el acceso a medicamentos y vacunas seguros, eficaces, asequibles y de calidad para todos». Sin embargo, los bancos que socavan esta meta nunca son responsabilizados. |

La financiación de grandes fusiones y adquisiciones conduce a un círculo vicioso de grandes bancos y grandes corporaciones. La protesta pública contra los bancos «demasiado grandes para quebrar» que necesitaban ser rescatados con el dinero de los contribuyentes no ha resultado en la división de los bancos, ya que se abandonó una propuesta de ley de la Unión Europea. Esto no fue sólo el resultado de la presión de los bancos. Las grandes multinacionales también presionaron en contra de la reestructuración de los principales bancos, argumentando que los necesitaban para financiar sus complejos acuerdos.

Menos gigantes corporativos significan más beneficios para los inversores ricos, quienes a su vez exigen cada vez más beneficios.

Cuanto menos gigantes corporativas existan, tanto más ganancias habrá para los inversores ricos que a su vez demandan ganancias aún mayores. La concentración empresarial en un contexto de leyes de competencia debilitadas –gracias al cabildeo– conduce a un menor poder de negociación para los trabajadores y proveedores, y a precios más altos para los consumidores.

Incluso el Fondo Monetario Internacional (FMI) advierte que «con un mayor poder del mercado, el porcentaje de ingresos de las empresas destinado a los trabajadores disminuye, mientras que el porcentaje destinado a los beneficios aumenta».

Crear la bonanza de los accionistas y reconfigurar la inversión corporativa

Más allá de los préstamos, quizás el papel financiero más importante que desempeñan los bancos es la creación de estructuras de financiamiento paralelas.

Los bancos de inversión prestan diversos servicios gracias a los cuales las grandes empresas pueden financiarse mediante la emisión de acciones o bonos corporativos, lo que se denomina suscripción.

En primer lugar, asesoran a la corporación sobre la forma de hacerla más rentable y atractiva para los accionistas y los titulares de bonos, por ejemplo, aconsejando estrategias de evasión de impuestos canalizadas a través de las filiales u oficinas subsidiarias extraterritoriales del banco.

Posteriormente, los bancos analizan las perspectivas y los riesgos para la rentabilidad de las empresas o, en el caso de las empresas de nuevas tecnologías, el grado de interés que podrían tener los inversores en comprar y comerciar sus acciones, aunque no haya beneficios durante años, como ocurrió en el caso de Amazon y Uber. Consiguen que las agencias de calificación crediticia (véase a continuación) den calificaciones de inversión.

Los bancos cotejan su análisis en un informe y no tienen la obligación legal de evaluar los impactos sociales o ambientales de la empresa, a menos que éstos puedan amenazar su rentabilidad.

Por ejemplo, en el informe sobre Uber se mencionaban los riesgos de que sus conductores independientes pudieran tener derecho a recibir una remuneración como empleados, pero no se mencionaba la forma en que podría aumentar la contaminación en las ciudades mediante la sustitución del transporte público.

En segundo lugar, los bancos aseguran la cotización de las acciones y bonos en una bolsa de valores o fuera de ella.

En tercer lugar, una vez que los bancos han valorado las nuevas acciones, las compran y se arriesgan a no venderlas mientras organizan » exposiciones itinerantes » para promover las acciones entre los inversores. Esta suscripción de riesgos suele ser compartida por varios grandes bancos.

En la emisión y suscripción inicial de acciones de Uber, por ejemplo, participaron 29 bancos, 11 de los cuales también participaron en la anterior emisión de acciones de Lyft, el competidor de Uber. Algunos de los principales bancos fueron Morgan Stanley y Goldman Sachs, otros incluyeron Barclays Capital, Bank of America Merrill Lynch, Citigroup Global Markets Corporations y Deutsche Bank Securities.

La emisión de acciones permite a las empresas diversificar la financiación a partir de préstamos o bonos que deben ser reembolsados. Los bancos aseguradores reciben enormes comisiones por la emisión de nuevas acciones y no tienen que destinar costosas reservas de capital para préstamos. Los aseguradores de la emisión de acciones de Uber recibieron honorarios de 106,2 millones de dólares.

Los activistas están empezando a poner de relieve a los bancos que participan en la emisión de acciones. La noticia en 2019 de que la compañía petrolera de Arabia Saudita, Saudi Aramco, estaba avanzando en la oferta de acciones llevó a una coalición de grupos ecologistas a advertir a los inversores de los peligros de facilitar capital a la mayor empresa emisora de CO2 del mundo, así como de apoyar a un régimen con un historial atroz en materia de derechos humanos. Como los inversores occidentales se mostraron poco entusiastas, los bancos de inversión decidieron centrarse en la venta de las acciones a los inversores de la región del Golfo, que a su vez son productores de petróleo, en lugar de retirarse por completo de la emisión. Saudi Aramco pudo cobrar un récord de 29.400 millones de dólares a mediados de enero de 2020, afirmando que se diversificará para evitar el petróleo.

Los bancos de inversión sirven a los inversores accionistas analizando la rentabilidad de las empresas que cotizan en bolsa. Estos analistas financieros son muy útiles para ejercer una presión alta y constante sobre los gerentes de las empresas para aumentar la rentabilidad, entre otras cosas comparándolas con empresas del mismo sector. Los bancos de inversión también facilitan el comercio de acciones en el mercado bursátil, pero puede haber un conflicto de intereses si participan en la suscripción de esas acciones. Ayudan a evitar la caída de los precios de las acciones en caso de grandes ventas, dividiendo las ventas de grandes trozos de acciones en sus plataformas comerciales no públicas, conocidas como «dark pools».

Se estima que el comercio en los dark pools representó aproximadamente el 40% de todas las transacciones bursátiles de los Estados Unidos a principios de 2017, en comparación con un 16% estimado en 2010. Las acciones de alto valor ofrecen a las empresas un acceso continuo a la financiación y a las oportunidades de llevar a cabo operaciones de fusiones y adquisiciones, reforzadas por la práctica cada vez más frecuente de las empresas de recomprar sus acciones.

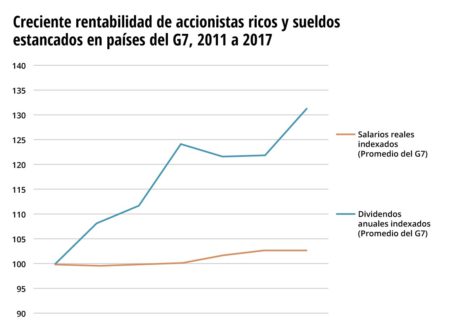

De hecho, la remuneración de los altos directivos con opciones sobre acciones es un incentivo más para dar prioridad al alto valor de las acciones y a la recompra de acciones frente a la inversión innovadora o el empleo. La incesante presión por obtener altos rendimientos para los accionistas –los inversores institucionales, los extremadamente ricos y los altos directivos– ha sido una gran parte de la creciente brecha salarial.

Fuente: Oxfam Internacional (2019) Los pecados mortales del G7: Cómo el G7 está alimentando la crisis de la desigualdad

En los Estados Unidos, los accionistas recibieron casi 7 billones de dólares en forma de pago de dividendos y recompra de acciones, mientras que los ingresos de los trabajadores apenas aumentaron, lo que alimentó la desigualdad y también disminuyó el poder adquisitivo de los trabajadores.

Esta prevalencia del interés de los accionistas tuvo un impacto significativo en la estrategia empresarial. A principios de los años 80, el 50% de los beneficios se reinvirtieron en la empresa, pero en 2018 se habían reducido al 7%.

Concentración de poder en el sector financiero

El crecimiento de la posesión de acciones y bonos corporativos emitidos por corporaciones cada vez más grandes se ha visto facilitado por la concentración financiera en manos de la industria de fondos de inversión de billones de dólares.

Han surgido nuevos gigantes financieros, dominados por BlackRock (la mayor empresa mundial de gestión de inversiones con 7 billones de dólares de los EE.UU. en activos gestionados), Pimco (especializada en la gestión de inversiones en bonos con 1,9 billones de dólares de los EE.UU. gestionados), Vanguard (el segundo mayor gestor de fondos de inversión mundiales con 5,6 billones de dólares de los EE.UU. en activos gestionados) y Amundi (un importante gestor de activos europeo con 1,56 billones de euros en activos gestionados). Actualmente poseen acciones y/o bonos en casi todas las empresas del mundo.

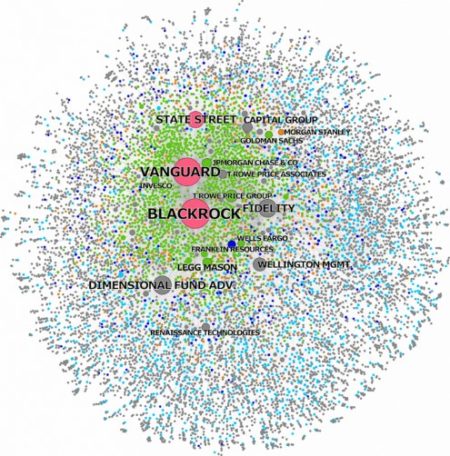

Un estudio de las empresas estadounidenses mostró que los tres principales gestores de fondos de inversión, BlackRock, Vanguard y State Street, son el mayor accionista individual en casi el 90% de las 500 empresas más importantes del mundo que figuran en el índice S&P, entre ellas Apple, Coca-Cola, ExxonMobil, General Electric y Microsoft.

Imagen: Red de la propiedad de las Tres Grandes en las empresas estadounidenses que cotizan en bolsa. Fuente: Fichtner, Heemskerk y García-Bernardo (2017)

Dado que la mayoría de los demás inversores distribuyen los riesgos al poseer menos del 1% de las acciones de una empresa, los tres administradores dominantes de los fondos de inversión –cada uno de ellos con hasta un 3% a un 8% y juntos hasta un 17,6% de las acciones de estas empresas– tienen ahora el poder de voto más influyente en las asambleas anuales de las empresas o en su compromiso directo con la alta gerencia. Desde hace mucho tiempo su influencia no se ha traducido en una presión para que la práctica empresarial adopte objetivos distintos de la maximización de los beneficios.

La consolidación del poder por parte de los principales fondos de inversión socava la competencia entre las empresas del mismo sector, porque los fondos son accionistas dominantes de conglomerados competidores, lo que les incita a apoyar estrategias empresariales similares. Además, los fondos siguen cada vez más un índice, valorado según el precio de la bolsa de valores basado en la compra y venta de acciones y la rentabilidad, con poca evaluación del comportamiento de las empresas sobre el terreno.

La enorme expansión del sector de los fondos de inversión en el último decenio, su interconexión con las empresas y las cantidades cada vez mayores de malos préstamos corporativos podrían desembocar fácilmente en una nueva crisis financiera más amplia.

El enorme crecimiento de la industria de los fondos de inversión, que está exigiendo más bonos corporativos para crear fondos, está detrás de una nueva burbuja de bonos corporativos que es probable que estalle, habiendo alcanzado los 10,17 billones de dólares en 2018.

Hay demasiado dinero de inversores (institucionales) con el que se procura obtener altos rendimientos y las empresas están dispuestas a sacar provecho, incluso las que tienen poca o ninguna rentabilidad («bonos basura»). Cuanto más arriesgado es el negocio, más altos son los tipos de interés que atraen a los inversores. Una vez que la economía se desacelera y estas llamadas «corporaciones zombies» empiezan a incumplir sus préstamos o bonos, los inversores pueden vender masivamente. La interconexión y el efecto dominó, incluidos los crecientes préstamos incobrables, podrían terminar fácilmente en una nueva y más amplia crisis financiera.

Al margen de la sociedad y el medio ambiente

La industria de la inversión concentrada ha creado una distancia aún mayor entre el financiador final, es decir, el inversor que está poniendo dinero en los fondos de inversión, y el impacto de las operaciones corporativas en la sociedad y el medio ambiente.

Los gestores de fondos de inversión compran acciones y/o bonos de cientos de empresas para formar parte de un «fondo» y siguen este proceso para crear cientos de esos fondos, que luego se ofrecen a los inversores.

Según los administradores de fondos, el número total de empresas incluidas en un fondo hace demasiado costoso examinar el impacto sobre el terreno de cada una de las empresas en las que se invierte. Los fondos sólo publicitan a algunas empresas incluidas en un fondo, lo que dificulta que los financiadores finales las examinen a todas.

Más aún, los grandes administradores de fondos de inversión subcontratan sus derechos de voto a corporaciones subsidiarias, como ISS y Glass Lewis, que dan prioridad al voto en apoyo de estrategias de gestión y de obtención de beneficios que se traducen en el máximo rendimiento para los accionistas y en contra de las resoluciones para un comportamiento más responsable. Como resultado, han permitido a las corporaciones ignorar los intereses de los trabajadores y las comunidades y las preocupaciones sobre el cambio climático.

Puede que el director general de BlackRock haya escrito una carta abierta en 2018 diciendo a las empresas que tenían que hacer «una contribución positiva a la sociedad», pero no fue hasta enero de 2020 que escribió una carta, ampliamente difundida, a los directores generales en la que anuncia iniciativas sobre todo para (permitir) un examen más exhaustivo de los riesgos climáticos y de sostenibilidad de las empresas en las que BlackRock decide invertir. Sin embargo, a puerta cerrada, BlackRock ha discutido y presionado contra las leyes de la UE que proporcionan definiciones claras de las inversiones verdes y obligan a la divulgación de los riesgos sociales y ambientales o los impactos de sus fondos.

Un banco holandés, ING, que vende estos fondos de inversión a clientes individuales, incluso anuncia que pueden dormir mientras el banco administra su dinero. La información se centra sólo en la cantidad de ganancias que sus fondos de inversión están generando. Sin embargo, los estudios muestran que en el caso de los bancos holandeses, los fondos de inversión que ofrecían a sus clientes financiaban compañías abusivas de aceite de palma.

Fuente: Sitio web del ING, https://www.ing.nl/particulier/beleggen/beginnen-met-beleggen/index.html – Traducción del título de la página web»: Empezar con la inversión – Consejos para un buen comienzo)

Recientemente, los defensores del medio ambiente han empezado a denunciar la responsabilidad de los fondos de inversión en la financiación de prácticas destructivas. Amigos de la Tierra Estados Unidos, por ejemplo, ha atacado a BlackRock, por invertir miles de millones de dólares en empresas que contribuyen al cambio climático, la destrucción del medio ambiente y las violaciones de los derechos humanos, como las empresas de petróleo y gas, las empresas mineras y las empresas de aceite de palma

Fuente: SOMO/¿Cuáles son las amenazas que acechan en el sector financiero? • La toma de decisiones y el costo de la financiación de las empresas depende fundamentalmente de las agencias de calificación crediticia, que evalúan la rentabilidad de las empresas. La empresa que analizan les paga, lo que supone un conflicto de intereses. Además, actualmente no están legalmente obligadas a evaluar los impactos sociales y ambientales. • Las bolsas de valores admiten el comercio de acciones de una empresa y ellas mismas son empresas con fines de lucro. • Los crecientes fondos de pensiones privatizados han sido parte del empuje hacia un valor elevado para los accionistas, ya que invierten en acciones de empresas y esperan un rendimiento de hasta el 7%, sin responsabilizarse por las consecuencias. • Las compañías de seguros no sólo protegen a las empresas contra los daños y los robos, sino que también ofrecen un seguro a los presidentes de las empresas contra cualquier irregularidad y posibles costos legales. Con el fin de mantener reducido el precio de las primas de seguros, las compañías de seguros invierten billones de dólares en instrumentos financieros a largo plazo. • Tal vez los actores más depredadores del sector financiero sean los fondos de inversión de alto riesgo y los fondos de capital de riesgo (PE), que a menudo tienen su sede en jurisdicciones y paraísos fiscales sometidos a un régimen secreto y apenas están sujetos a la reglamentación de la UE o de los Estados Unidos. • Los fondos de inversión de alto riesgo son gestionados por administradores de activos privados que ganan altas comisiones por proporcionar altos rendimientos a corto plazo en inversiones muy especulativas con dinero procedente de inversores muy ricos, incluidos los fondos de pensiones privados. |

La financiarización de todo

La financiarización de la energía y los alimentos

La industria financiera también ha alentado a las empresas a adoptar instrumentos financieros cada vez más complejos como forma de salvaguardar su rentabilidad, lo que ha repercutido en la economía y la sociedad en general. Así, por ejemplo, a fin de ayudar a las grandes empresas a evitar los riesgos de pérdidas financieras o variaciones de precios («cobertura»), los bancos de inversión desarrollaron los derivados (también conocidos como swaps, futuros/contratos a plazo, opciones), que son contratos que determinan los precios basados en apuestas de precios en el futuro. Los contratos de derivados todavía se negocian en su mayor parte en bolsas de valores (extrabursátil), lejos de la mirada del público, y su valor se ha duplicado desde la crisis financiera, con hasta 640 billones de dólares de montos hipotéticos pendientes de pago. Estos pueden ir peligrosamente mal como lo demostraron las crisis financieras y, por consiguiente, se los ha llamado «armas financieras de destrucción masiva».

El derivado más comercializado está relacionado con los tipos de interés, que se vende como un seguro contra el aumento de los tipos de interés. Se ha acusado a los bancos de no explicar que estos «swaps» también pueden llevar a las empresas, a los municipios e incluso a los agricultores a verse obligados a pagar a los bancos cuando el tipo de interés no sube sino que baja, lo que sucedió de forma drástica tras la crisis financiera. En los Países Bajos, los bancos incluso impusieron estos swaps a las pequeñas y medianas empresas (PYME) que se endeudaron: sin swap, no hay préstamo, a pesar de que las PYME sabían poco sobre los riesgos potenciales y terminaron pagando un precio muy alto. En otras palabras, los servicios bancarios pueden terminar sirviendo al banco más que a sus clientes corporativos, que tienen la obligación de pagar.

En el caso de los derivados de materias primas, su comercio en las bolsas de productos y fuera de ellas determina de manera significativa los precios de productos básicos fundamentales como el petróleo, el gas, los minerales, el trigo y también de productos como el café y el cacao. Estos mercados cuentan con muchos actores financieros, que establecen la infraestructura para el comercio, diseñan los contratos de derivados, proporcionan análisis y facilitan el funcionamiento de las operaciones de inversión de alto riesgo y especulación.

En teoría, los derivados de materias primas garantizan un precio y una fecha de entrega determinados para la venta por parte de los productores y la compra por parte de los procesadores de productos energéticos o alimentarios. Sin embargo, la oferta y la demanda de los contratos en las bolsas de materias primas determinan el precio en parte sobre la base de las apuestas sobre la producción futura y en parte sobre el papel de los especuladores, que no guarda relación con los costos de producción. Los que comercian con derivados tampoco tienen la obligación o la responsabilidad de tener en cuenta la forma en que se producen o consumen esos productos básicos. Por lo tanto, no es de extrañar que el aumento de las emisiones de carbono no haya detenido el comercio de derivados de energía de combustibles fósiles ni garantizado una remuneración adecuada a los agricultores. En julio de 2019, 16 ONG escribieron a la Bolsa de Metales de Londres para denunciar su funesta política de «aprovisionamiento responsable».

Una campaña posterior a 2008 en la UE puso en tela de juicio la especulación con los precios de las materias primas, después de que los enormes aumentos de los precios provocaran disturbios por hambre entre 2006 y 2008. La campaña obtuvo victorias legislativas parciales en 2014, pero a finales de 2019, la legislación de la UE corría riesgo de ser revocada. Las grandes empresas productoras y comercializadoras de petróleo y gas, como Shell, se han involucrado cada vez más en el comercio especulativo. La cuestión es si esto les permite manipular los precios de los combustibles fósiles para que las energías renovables sean menos atractivas desde el punto de vista financiero.

Financiarización de las empresas

La presión por una alta rentabilidad no sólo ha ignorado las cuestiones ambientales y sociales, sino que también ha cambiado considerablemente la naturaleza misma de los modelos de negocio. Ha hecho que las empresas inviertan sus beneficios, o incluso el dinero de la emisión de acciones y bonos o de préstamos, en los mercados financieros y en paraísos fiscales, en lugar de hacerlo en su futuro a largo plazo, por ejemplo, en la investigación de innovaciones para una transición justa, o en el pago de impuestos y el aumento de los salarios del personal con menor remuneración, lo que podría ayudar a limitar la creciente desigualdad.

Las grandes empresas tecnológicas, por ejemplo, han invertido aproximadamente un billón de dólares en el exterior, la mitad en bonos corporativos, mientras que han obtenido préstamos por cerca de 110.000 millones de dólares a tipos de interés más bajos.

Algunas empresas incluso han pasado a prestar sus propios servicios financieros y de inversión. Supermercados como Tesco y Carrefour, por ejemplo, ofrecen servicios bancarios y de seguros, comerciantes de productos básicos como Cargill ofrecen servicios de crédito y derivados a agricultores, y las filiales financieras de los fabricantes de automóviles ofrecen servicios de crédito, seguros y servicios de arrendamiento financiero.

Evidentemente, esos servicios financieros facilitan la compra de los nuevos productos o servicios, a veces con costos inesperados para los consumidores. Algunas empresas obtienen cada vez más beneficios de las actividades financieras.

Los gigantes de la tecnología también han iniciado servicios financieros e invertido en tecnofinanzas. Amazon ha invertido, entre otros, en Greenlight Financial, que permite a los niños tener tarjetas de débito, mientras los padres controlan sus gastos a través de una aplicación en línea.

La última iniciativa de financiarización empresarial es la propuesta de Facebook de emitir una moneda digital, la Libra, gestionada por un órgano empresarial independiente mediante la utilización de tecnología de cadena de bloques. El objetivo de estas empresas de tecnología de la información puede que no sean los servicios financieros como tales, sino los datos que pueden obtener sobre las compras y transacciones de sus clientes.

El escenario fatídico

Las empresas que pueden obtener financiación fácilmente –empresas que dependen y se apoyan en préstamos, cuyas acciones en las bolsas se han desvalorizado, que poseen calificaciones crediticias favorables y están protegidas por compañías de seguros y de derivados– tienen pocos incentivos para emprender una transición rápida y poner fin a las prácticas sociales y ambientales abusivas, incluso si las campañas sociales las denuncian. Más bien, el aumento de la tenencia de acciones y bonos intensifica la presión sobre las empresas para que obtengan ingresos a corto plazo de la explotación de sus cadenas de valor.

La presión fundamental puede observarse en el caso de Unilever, cuyo director general, Paul Polman, puso en marcha algunas iniciativas de producción más sostenible e incluso suprimió los informes financieros trimestrales a corto plazo. Sin embargo, una vez que Kraft Heinz hizo una oferta pública de adquisición hostil, Unilever volvió rápidamente a priorizar el valor para los accionistas, incluso obteniendo préstamos para recomprar acciones y emprendiendo un nuevo programa de reducción de costos.

Los peligros de la falta de responsabilidad de la industria financiera en la evaluación de los impactos sociales y ambientales y su presión sobre el cortoplacismo empresarial, están ahora claramente expuestos por la crisis climática.

Los peligros de la falta de responsabilidad de la industria financiera en la evaluación de los impactos sociales y ambientales, y su presión sobre el cortoplacismo empresarial, están ahora claramente expuestos por la crisis climática.

Desde 2015, un grupo de banqueros centrales de la Red para un Sistema Financiero más Ecológico («Network of Greening the Financial System») ha advertido que la fijación incorrecta de los precios del carbono y el cambio climático podrían dar lugar a una inestabilidad o crisis financiera. El desastre climático causará, por ejemplo, sequías que reducirán la producción agrícola y tormentas que destruirán los bienes inmuebles comerciales y las viviendas; al mismo tiempo, la necesidad de una rápida reducción del uso de combustibles fósiles y de las reglamentaciones conexas afectará a la producción de muchos sectores.

Esto dará lugar al impago de préstamos, a la caída de los precios de las acciones y los bonos, a la retirada masiva de los fondos de inversión con participaciones en industrias basadas en combustibles fósiles y a la extrema volatilidad de los precios de los derivados con precios erróneos. Esto afectará a todo el mundo, incluso a los pequeños ahorradores o fondos de pensiones.

Algunos supervisores incluyen este tipo de escenario desastroso en las «pruebas de resistencia del carbono». Sin embargo, el grupo de presión de la industria financiera ha frenado los cambios necesarios e incluso se ha opuesto a las leyes de la UE, para informar si están evaluando o no los impactos negativos sobre el clima, el medio ambiente y la sociedad de las empresas en las que están invirtiendo.

La industria prefiere adherirse a iniciativas voluntarias como los Principios de Banca Responsable del Programa de las Naciones Unidas para el Medio Ambiente (PNUMA) o el Grupo de Trabajo sobre Divulgación Financiera Relacionada con el Clima (TCFD) pero, como ha señalado BankTrack, los bancos que firmaron los Principios del Ecuador de 2003 siguen negándose a divulgar los proyectos perjudiciales que están financiando, argumentando que es para proteger la confidencialidad de sus clientes.

Lentamente, algunos inversores accionistas perciben la futura devaluación de los activos de combustibles fósiles y presionan a las empresas para que tomen medidas contra el cambio climático, y las nuevas leyes de la UE les incentiven a hacerlo.

Nuevas alternativas para la movilización

La industria financiera ha utilizado con éxito estructuras complejas y grupos de presión bien dotados de recursos para no tener que rendir cuentas de su impacto en las personas y el planeta. Las reformas realizadas tras la crisis financiera no han detenido a la industria financiera de prestar servicios a las empresas con prácticas abusivas y de financiar aún más la economía y la sociedad.

Las organizaciones de la sociedad civil han tenido cierto éxito en las campañas contra los servicios de la industria financiera a esas empresas y sus proyectos abusivos.

Sin embargo, la constante y amplia gama de instrumentos de financiación de la industria ha permitido a las empresas hacer caso omiso de las movilizaciones y socavar innumerables iniciativas sociales. Esto da cuenta de la necesidad de impulsar medidas de sanción legalmente vinculantes, además de la prohibición de muchos de los agentes e instrumentos financieros en la cadena de valor de financiación y de los accionistas.

La indignación pública contra la creciente desigualdad y el cambio climático podría impulsar a los legisladores y a los reguladores a tomar medidas más audaces o a elegir políticos más radicales que puedan aplicar sistemas de financiación alternativos.

Una prioridad fundamental que se debe reformar es abordar los problemas estructurales como los bancos demasiado grandes para quebrar y la rápida, pero poco regulada expansión de la industria de la inversión. ¿Por qué debería permitirse que sean tan grandes y obtengan beneficios colectivos de cientos de miles de millones sin ninguna obligación de financiar una transición justa? Las regulaciones insuficientes de la política de competencia, así como los acuerdos neoliberales de comercio e inversión, permiten a estos gigantes financieros expandirse y ayudan a las empresas a crecer aún más y estar más concentradas, sin que asuman ninguna responsabilidad social y ambiental.

Es necesario revisar en profundidad el sector financiero para que sirva a la sociedad a través de bancos más pequeños y servicios financieros que sean democráticamente responsables.

Hay al menos seis reformas urgentes:

- Cambiar las leyes para que el sector bancario se reduzca y diversifique, los fondos de inversión se regulen y reduzcan estrictamente y se supriman los fondos de inversión de alto riesgo.

- Crear una agencia de calificación pública o exigir a las agencias de calificación privadas que investiguen las prácticas abusivas y los impactos perjudiciales en la sostenibilidad ambiental y social de las corporaciones que califican.

- Imponer sanciones a los bancos de inversión que emitan acciones o bonos corporativos de empresas abusivas y destructivas.

- Regular las bolsas de valores para exigir que en los folletos o informes se divulguen los impactos sociales y ambientales de las empresas que cotizan en bolsa, y que se prohíba la cotización de las empresas con un historial de malas prácticas.

- Impedir que los precios insostenibles de la energía y de los alimentos sean fijados mediante el comercio de derivados y la especulación y, basarlos, en cambio, en costos de producción sostenibles.

- Prohibir las actividades «socialmente inútiles» como el comercio de alta frecuencia y el comercio basado en algoritmos, el préstamo/recompra de acciones con fines especulativos, la desvalorización de activos de las empresas por parte de los fondos de capital privado y los préstamos a los fondos de inversión de alto riesgo que practiquen operaciones especulativas con instrumentos financieros extractivos.

La experiencia ha demostrado que la consecución de leyes vinculantes significativas depende de una lucha prolongada e importante en los pasillos del poder contra un grupo de presión financiero enormemente poderoso. Incluso después de lograr una victoria legislativa, las movilizaciones y la sensibilización deben impedir que los grupos de presión financieros manipulen las normas técnicas del regulador y, por tanto, deformen de facto las leyes.

Atacar el bastión financiero será un paso clave para detener a las corporaciones que llevan a cabo operaciones abusivas y destructivas.

Es importante que en las campañas se exija que los supervisores y los reguladores tengan un mandato legal y recursos para hacer cumplir reglamentos financieros estrictos, apoyar alternativas y rendir cuentas al público.

No se producirá un cambio en la reglamentación a menos que se frenen los esfuerzos del sector financiero por debilitar o impedir la legislación y las regulaciones. La campaña #ChangeFinance consiguió que 576 candidatos al Parlamento Europeo se comprometieran a distanciarse de los grupos de presión del sector financiero. Ha habido acciones de seguimiento, pero es necesario hacer más hincapié en difundir los efectos negativos de que la industria financiera se salga con la suya. Esto debería dar más espacio a las voces de los ciudadanos y poner de relieve muchas de las alternativas o propuestas existentes.

Las reformas reglamentarias que se proponen incluyen el desarrollo de un sector financiero diverso para financiar una transición justa. Las cooperativas responsables, los bancos éticos y los bancos públicos gobernados democráticamente deberían convertirse en alternativas atractivas tanto para los ciudadanos como para las empresas.

La industria financiera se ha convertido más en un amo que en un sirviente, extrayendo valor de las corporaciones a cualquier precio. Atacar el bastión financiero será un paso clave para detener a las corporaciones que llevan a cabo operaciones abusivas y destructivas, y debería contribuir a desenmarañar la cadena de industrias de servicios irresponsables para acelerar la transición hacia sociedades sostenibles y equitativas.

Acerca de la autora

Myriam Vander Stichele es asociada del TNI. Ha investigado y publicado informes sobre el sector financiero privado para el Centro de Investigación sobre Empresas Multinacionales (SOMO) desde la perspectiva de la sostenibilidad y el interés público, empezando por la investigación de la crisis financiera asiática. Se centró en el proceso de reglamentación de la Unión Europea y en el ámbito internacional desde la crisis financiera de 2008. Apoya a ONG y redes mundiales para determinar los efectos peligrosos y negativos del comportamiento y la presión que ejercen las empresas financieras, y aboga por alternativas de financiación sostenibles. También ha (co)publicado informes sobre el impacto en el Sur de la inclusión de los servicios (financieros) en los acuerdos de comercio e inversión y anteriormente coordinó la labor de ONG sobre el comercio y las cadenas de valor de los alimentos.

Myriam Vander Stichele es asociada del TNI. Ha investigado y publicado informes sobre el sector financiero privado para el Centro de Investigación sobre Empresas Multinacionales (SOMO) desde la perspectiva de la sostenibilidad y el interés público, empezando por la investigación de la crisis financiera asiática. Se centró en el proceso de reglamentación de la Unión Europea y en el ámbito internacional desde la crisis financiera de 2008. Apoya a ONG y redes mundiales para determinar los efectos peligrosos y negativos del comportamiento y la presión que ejercen las empresas financieras, y aboga por alternativas de financiación sostenibles. También ha (co)publicado informes sobre el impacto en el Sur de la inclusión de los servicios (financieros) en los acuerdos de comercio e inversión y anteriormente coordinó la labor de ONG sobre el comercio y las cadenas de valor de los alimentos.

Traducción: Cuca Hernández, Attac España

El presente artículo forma parte del informe Estado del poder 2020, cuya versión en español es editada en formato electrónico por Transnational Institute (TNI), Attac España y FUHEM Ecosocial. La versión íntegra del informe en inglés se puede encontrar en https://longreads.tni.org/the-financialised-firm/