ESTADO DEL PODER 2019

Finanzas, combustibles fósiles y cambio climático

Redes de poder en Canadá

Mark Hudson y Katelyn Friesen

Este documento es parte del Proyecto de Mapeo Corporativo (CMP), un proyecto de investigación y desarrollo público de iniciativa de compromiso que investiga el poder de la industria de los combustibles fósiles. El CMP está dirigido conjuntamente por la Universidad de Victoria, el Centro Canadiense de Alternativas Políticas y el Instituto Parkland, y está financiado principalmente por el Consejo de Investigación en Ciencias Sociales y Humanidades (SSHRC) de Canadá.

En nuestro país natal, Canadá, la disparidad entre la retórica climática y la práctica fue recientemente puesta en primer plano cuando el Primer Ministro Justin Trudeau ―un reconocido adalid a favor del clima― compró en nombre de Canadá un oleoducto de betún inacabado de la empresa Kinder-Morgan, con sede en Houston. La construcción y operación de este oleoducto contribuirá a un aumento planeado en la extracción de petróleo y gas que debilitará aún más los Compromisos de París asumidos por Canadá.

Esto ha llevado a que algunos se pregunten en Canadá por qué Trudeau ha gastado tanto capital político, y 4500 millones de dólares canadienses de ingresos nacionales, en la expansión de un oleoducto, particularmente uno que en realidad supone un negocio bastante inestable. Si el Gobierno está decidido a actuar en relación con el cambio climático, ¿por qué está empeñado en desenterrar y enviar aún más betún con alto contenido de carbono y arenas bituminosas para ser quemado?

Esta línea de cuestionamiento ha vuelto la mirada de muchas mentes inquietas hacia el examen del poder de la industria de los combustibles fósiles en la política nacional de Canadá. ¿Es la industria por sí sola lo suficientemente poderosa como para impulsar la política federal, incluso cuando esa política choca con compromisos muy publicitados sobre el cambio climático?

La negación directa, que una vez fue la opción favorita de la élite y que aún se mantiene en posición de reserva en el centro del capitalismo global, ha dado paso a un nuevo consenso de la élite. El cambio climático está ocurriendo; los “humanos” son la causa principal; es grave; tendrá costes importantes. A partir de ahí, sin embargo, comienza la disonancia.

Para entender el poder, tenemos que mirar no solo a los campos de extracción y sus paisajes en ruinas, ni solamente a los efectos inmediatos sobre el agua, el aire, la vida silvestre y las comunidades cercanas que dependen de los tres. También tenemos que mirar hacia arriba y hacia abajo en la cadena de productos básicos. En la actualidad, la atención se centra en las políticas y el poder que se manifiestan en las decisiones sobre quién y qué es prescindible para llevar el betún a los mercados.

En última instancia, sin embargo, el flujo de betún depende del flujo de financiación. Si estamos pensando en el poder de los productores de combustibles fósiles, tenemos que contemplar cómo interactúa con el poder de las finanzas. Los canadienses, por supuesto, no son los únicos que reflexionan sobre la retórica, la política y la práctica disociativa de sus Gobiernos.

Los Gobiernos de todo el mundo (con la obvia excepción de la Casa Blanca) proclaman su compromiso de luchar contra el cambio climático al tiempo que siguen subvencionando la producción de combustibles fósiles por valor de 445 000 millones de dólares al año. Por lo tanto, la disonancia entre las proclamaciones y la práctica sobre el clima es un fenómeno global. Si se leen los periódicos y blogs sobre política climática con suficiente frecuencia, y durante un período lo suficientemente largo, esta inquietante disonancia finalmente se resuelve en un patrón incómodo.

La negación directa, que una vez fue la opción favorita de la élite, y que aún se mantiene en posición de reserva en el centro del capitalismo global, ha dado paso a un nuevo consenso de la élite. El cambio climático está ocurriendo; los “humanos” son la causa principal; es grave; tendrá costes importantes. A partir de ahí, sin embargo, comienza la disonancia.

Porque en la práctica, mientras que la NASA gasta millones de dólares en el seguimiento cuidadoso de las tasas de pérdida de hielo en la Antártida, exclamando sobre su “sorprendente” aceleración hacia 2018, mientras las aseguradoras totalizan las crecientes pérdidas de propiedad y de vida derivadas de las inundaciones y los incendios, estos puestos de mando meticulosamente catalogados en el camino hacia la catástrofe parecen incapaces de generar un cambio de rumbo. Observamos atentamente, reconocemos, seguimos como de costumbre.

No es tan pasivo como parece. Si bien existe una forma bien documentada de negación cotidiana, generada socialmente, en la que la mayoría de la gente en el mundo industrializado se involucra ―convirtiéndose en nuestras pantallas como una distracción y subiéndose al coche para recoger los comestibles―, también existe un proceso menos documentado a través del cual el poder se pone en juego para reforzar el negocio, como de costumbre.

Los sistemas socioecológicos tienen que ser reproducidos activamente y para ello es fundamental el trabajo político. Salvo los que se encuentran en la órbita inmediata de la Casa Blanca de Trump (no es una excepción sin importancia, hay que reconocerlo), la mayoría de las personas que se acercan a la estación de esquí de Davos cada enero para asistir al Foro Económico Mundial expresan su profunda preocupación por el cambio climático y luego hacen todo lo posible para evitar una respuesta colectiva significativa a la crisis de civilización que presenta.

Desenterrarán los combustibles fósiles, los transportarán y los quemarán. Construirán la infraestructura que nos encierra en la quema de combustibles fósiles para el próximo medio siglo. Frustrarán las medidas fiscales que podrían ayudar a financiar la transición a la energía renovable. Fomentarán la expansión urbana, la expansión de la producción ganadera, el cultivo de aceite de palma, la construcción de series de servidores, etc. Y financiarán todo lo anterior manteniendo el flujo de capital en proyectos que exacerban lo que ellos mismos describen como la ‘mayor amenaza a la civilización’.

Hay, por supuesto, un universo muy diferente de políticas climáticas donde las personas se reúnen, construyen bloqueos, se acuestan frente a la maquinaria, se pegan a los edificios, son atacadas por perros, y regresan. Es probable que esta sea la única fuerza política capaz de prevenir un cambio climático catastrófico.

Estos movimientos, al igual que la emergente Rebelión de la Extinción, hunden sus raíces en una evaluación mucho más realista de lo que la ciencia climática significa para la política. Su eficacia radicará, en última instancia, en su capacidad para identificar quién o qué es responsable de perpetuar la extracción de combustibles fósiles, lo que requiere centrarse no solo en las empresas de combustibles fósiles, sino en toda la cadena de productos básicos.

El capital como sistema social

Esta forma de enfocar la cuestión ―mirando hacia arriba y hacia abajo en la cadena de productos básicos― nos lleva a pensar menos en términos del poder de una industria específica y más en términos del poder de clase. Tanto los activistas como los académicos ―especialmente aquellos de nosotros con una orientación anticapitalista― a veces tienden a pensar en el capital como una fuerza unida.

Sin embargo, no siempre es así, y a veces sería prudente pensar en el capital de la manera en que Adam Smith lo entendió, como un sistema social caracterizado tanto por la competencia como por la cooperación. Nicos Poulantzas también se muestra de acuerdo, aunque lo enmarca en los términos legados por el marxista italiano Antonio Gramsci, basándose en el concepto de hegemonía. La hegemonía, argumenta, es un problema tanto para las altas esferas del capitalismo como para el sistema en su conjunto.

Si bien sus intereses pueden parecer divergir de los de las compañías de petróleo, gas y carbón, un análisis más detallado de la forma en que las compañías están vinculadas sugiere que, en ausencia de una presión seria, es poco probable que las finanzas tomen la iniciativa en la construcción de una economía descarbonizada.

Los capitalistas no siempre están de acuerdo, así que para evitar una fragmentación del capital en un conjunto de facciones en pugna se necesitaba un ‘bloque de poder’ hegemónico para unificar y expresar un interés de clase. Desde hace tiempo, las personas consideran que las finanzas cumplen este papel hegemónico, ya que la naturaleza de su negocio está materialmente ligada a la rentabilidad de todo el sistema en su conjunto, y no dentro de un segmento específico del mismo.

A medida que aumentan las presiones políticas del otro lado de la división de clases para tomar medidas sobre el cambio climático, a fin de evitar una crisis ecológica y humanitaria, las ideas de Poulantzas sugieren que para evitar que el Estado se doblegue ante estas presiones de manera que amenacen al capital, y para mantener su control sobre la acción del Estado, el capital debe estar lo más unificado posible.

Sin embargo, el cambio climático presenta al capital un problema de “agregación de intereses” ―un proceso que generalmente se piensa que plaga a las organizaciones de la clase trabajadora― en el sentido de que es probable que la política climática obligue al capital a sopesar sus diferentes intereses entre sí y que el desarrollo de una preferencia política unificada a nivel de clase probablemente genere ganadores y perdedores.

Por lo tanto, las diferentes relaciones entre el capital y el cambio climático sugieren un problema para la formación de una respuesta capitalista de clase y hegemónica al cambio climático, lo que significa una oportunidad potencial para las fuerzas sociales dispuestas a prevenirlo. Cuanto más fragmentado esté el capital, mayores serán las posibilidades de que los movimientos sociales de oposición puedan influir en el Gobierno. Las percepciones y realidades del riesgo y la oportunidad de la acumulación de valor varían mucho de un sector a otro de la industria.

Podemos adivinar cómo les gustaría a las corporaciones de combustibles fósiles responder al cambio climático. Sus planes de negocios ciertamente lo explican en términos inequívocos, incluso cuando proclaman su apoyo a los Acuerdos de París. Su intención es continuar produciendo en sus respectivos campos y explorar más, aunque las reservas que están produciendo actualmente nos dispararán mucho más allá de las marcas de 1,5 y 2 grados. No aceptan que ninguna política afecte a la rentabilidad de la explotación de las reservas fósiles.

Sin embargo, los intereses de las entidades financieras son más ambiguos, y de hecho pueden ser contradictorios, en un horizonte temporal suficiente. La exposición a riesgos como la expropiación potencial, los activos varados, las pérdidas repentinas y catastróficas de bienes debido a las condiciones climáticas extremas, los pasivos o la pérdida de valor de la marca como resultado de una imagen pública negativa, junto con las carteras de préstamos y las tenencias de activos específicos, crean una mezcla compleja de incentivos e intereses para las empresas financieras.

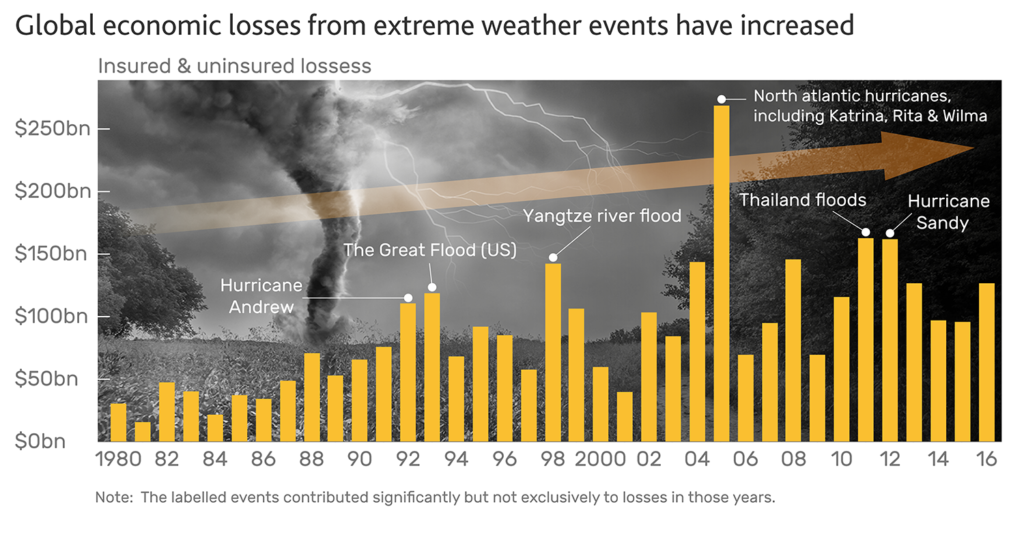

El gráfico 1 proviene del Banco de Inglaterra e intenta destacar los crecientes peligros para la estabilidad financiera que plantea el clima extremo.

El capital financiero ―bancos y aseguradoras en particular― ha sido más activo en el apoyo a la reducción de emisiones de gases de efecto invernadero (GEI), y algunos inversores institucionales han criticado el hecho de que los Gobiernos no se tomen suficientemente en serio el cambio climático.

En ocasiones, las aseguradoras proclaman el aumento de sus pagos en siniestros de propiedad y de vida como resultado de condiciones meteorológicas extremas y destacadas instituciones financieras, como el Consejo de Estabilidad Financiera o el Banco de Inglaterra, han estado presionando agresivamente a las empresas financieras para que revelen a los inversores sus riesgos relacionados con el clima.

Sus perspectivas de beneficio están menos vinculadas exclusivamente a la producción continua de combustibles fósiles, disponen de otras opciones de inversión rentables y se enfrentan a riesgos potencialmente graves a causa del cambio climático.

Algunos han analizado este panorama y han sugerido que las finanzas, un sector empresarial políticamente muy afectado, tiene un “interés material en la descarbonización” y, por lo tanto, es un probable defensor de la acción agresiva contra el cambio climático. Sin embargo, las finanzas también crean y permanecen incrustadas en un complejo conjunto de relaciones con la industria de los combustibles fósiles, lo que enturbia el panorama considerablemente.

Si bien sus intereses pueden parecer divergir de los de las compañías de petróleo, gas y carbón, un análisis más detallado de la forma en que las compañías están vinculadas sugiere que, en ausencia de una presión seria, es poco probable que las finanzas sean un candidato a tomar la iniciativa en la construcción de una economía descarbonizada.

Los estudiosos de la tradición de C. Wright Mills y John Porter revelan las formas en las que el capital intenta superar los intereses ambiguos o conflictivos para tratar de construir o imponer la unidad de clase. Estas estrategias surgen sobre la base de redes identificables, estructuras que permiten a los capitalistas compartir perspectivas, desarrollar una conciencia de clase y hablar a través de las diferencias.

Estas pueden ser estructurales ―como la propiedad compartida, pueden involucrar instituciones explícitamente para este fin ―como asociaciones comerciales y grupos políticos, pero también pueden ser sociales: clubs de golf, iglesias o instituciones artísticas y culturales. El grado en que el capital financiero está conectado al capital de combustibles fósiles a través de este tipo de estructuras, tiene implicaciones para las intervenciones políticas y la orientación de los esfuerzos de las empresas financieras hacia el cambio climático.

Dos de las maneras más obvias en que las empresas pueden llegar a compartir perspectivas sobre los problemas y las políticas son: a través de los vínculos con los directores y a través de las tenencias y préstamos. En Canadá se está ejerciendo un poder político desproporcionado para defender y promover los intereses de las empresas de combustibles fósiles frente a la creciente conciencia pública sobre el cambio climático. La razón por la que esto es así se hace más evidente una vez que vemos que las corporaciones financieras están profundamente arraigadas en las redes de propiedad y crédito, entrelazadas con el sector de los combustibles fósiles.

Finanzas, tenencias y préstamos de combustibles fósiles

Préstamos

Los datos sobre préstamos bancarios son difíciles de obtener (es decir, caros). Afortunadamente, la Red de Acción para los Bosques Tropicales (RAN, por sus siglas en inglés) ha estado elaborando informes anuales sobre préstamos globales a proyectos petroleros “extremos”, utilizando la táctica de “nombrar y avergonzar” que arroja luz sobre las corporaciones que están financiando la catástrofe climática.

Los préstamos bancarios cambian el panorama de riesgo para las finanzas al crear un interés compartido en la perpetuación de la extracción y el transporte de combustibles fósiles. Muchos de los proyectos que financian son a largo plazo, lo que les proporciona interés en continuar con la producción de petróleo y gas en el futuro, particularmente en las arenas alquitranadas, donde la mayor parte de los costos de capital se hunden. Una vez que se construyen las instalaciones, su funcionamiento cuesta relativamente poco, por lo que el incentivo es seguir produciendo, incluso cuando los precios del petróleo son bajos.

El sistema bancario de Canadá está dominado por cinco grandes bancos fletados: The Royal Bank of Canada (RBC), Canadian Imperial Bank of Commerce (CIBC), Scotiabank, Toronto Dominion (TD) y el Bank of Montreal (BMO). Los cinco están entre los 20 mejores financiadores del mundo de proyectos extremos de petróleo y gas, con RBC en segundo lugar en esta odiosa tabla de clasificación. Solo RBC proporcionó más de 26 000 millones de dólares entre 2015 y 2017 para financiar la extracción extrema de petróleo y gas, un aumento masivo con respecto al año anterior, significativo para financiar la compra por parte de empresas canadienses de reservas de arenas alquitranadas que están siendo descargadas por multinacionales extranjeras.

Los cinco bancos juntos aportaron 71 000 millones de dólares durante este período. La mayor parte se destina a la producción nacional de petróleo en las arenas alquitranadas, para las cuales los cinco préstamos más importantes representan la friolera del 62 % del total. También cabe señalar que estos préstamos aumentaron enormemente en 2017 en comparación con los dos años anteriores, 33 440 millones de dólares en 2017 frente a 15 570 millones de dólares en 2016.

…existe un interés ampliamente compartido en proteger a la industria de los combustibles fósiles de políticas que puedan restarle rentabilidad, en particular políticas que respondan de manera significativa al hecho de que gran parte de los combustibles fósiles de Canadá tendrán que ser dejados en el suelo para evitar un desastre climático.

Esto seguramente se debe en gran medida a la recuperación del precio del petróleo, pero también sugiere que los bancos canadienses tienen poco miedo de cualquier acción política que pueda resultar en la necesaria transición hacia el abandono de los combustibles fósiles. Como proporción del total de sus préstamos, 71 000 millones de dólares en los últimos tres años no son una cifra abrumadora pero sí significativa. El mayor prestamista, RBC, por ejemplo, ha tenido un aumento neto en su cartera total de préstamos pendientes de pago de 107 300 millones de dólares. Su financiamiento, que induce al cambio climático, es algo menos de un cuarto de este valor.

El total de 71 000 millones de dólares excede, en una cantidad considerable, todos los nuevos gastos de capital en las arenas petrolíferas para este período de tres años que la Junta Nacional de Energía estimó en 52 600 millones de dólares. Mientras que el financiamiento para la extracción de combustibles fósiles puede provenir de las ganancias retenidas dentro de las propias compañías petroleras, o de ofertas de acciones o de préstamos, los gigantes petroleros dependen cada vez más de la financiación bancaria.

Desde que el precio del petróleo colapsó en 2014, y dado su lento aumento posterior, el financiamiento interno se ha vuelto más escaso y, a medida que instituciones financieras internacionales como HSBC se retiren de nuevos proyectos, los bancos canadienses se convertirán en una fuente de fondos aún más importante.

Existencias

Las sociedades financieras (incluidos los bancos y las sociedades de gestión de activos) también están vinculadas a las sociedades de combustibles fósiles a través de sus tenencias. En Canadá, esta relación es profunda y amplia. Las principales empresas financieras canadienses, lejos de preocuparse exclusivamente por el reino “desmaterializado” de las finanzas, invierten fuertemente en la extracción y el transporte de petróleo y otros recursos naturales.

La mayoría de sus carteras están dominadas por participaciones interprofesionales, es decir, participaciones en otras entidades financieras. En el extremo superior, poco más de la mitad de las participaciones de RBC y TD se encuentran en el sector financiero. Fuera de la banca, las participaciones financieras de empresas como Fairfax Financial y Power Corporation of Canada representan alrededor del 40 % de su cartera.

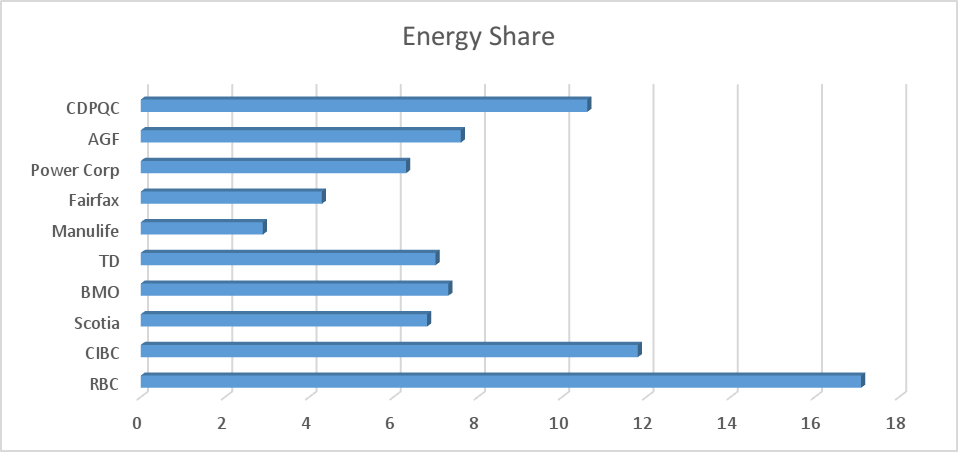

Sin embargo, aunque la “intensidad de carbono” de las tenencias de las empresas financieras varía, la energía (compuesta casi en su totalidad por la extracción y el transporte de petróleo y gas) es también un elemento muy importante, lo que significa que poseen un activo interés en la rentabilidad futura de las empresas de combustibles fósiles y un análisis optimista de la misma. El gráfico 2 muestra la participación de cada una de las empresas financieras en las participaciones energéticas, como porcentaje del total.

Gráfico 2: Proporción de las tenencias de inversiones en energía de algunas de las principales entidades financieras canadienses (% del total)

La propiedad de la industria de los combustibles fósiles va más allá de las fronteras canadienses. De los 10 principales propietarios de la industria de combustibles fósiles en Canadá (medido por su participación en los ingresos totales de los combustibles fósiles canadienses), solo la mitad son canadienses. La empresa más potente es la estadounidense ExxonMobil, que controla alrededor del 6,6 % de los ingresos totales.

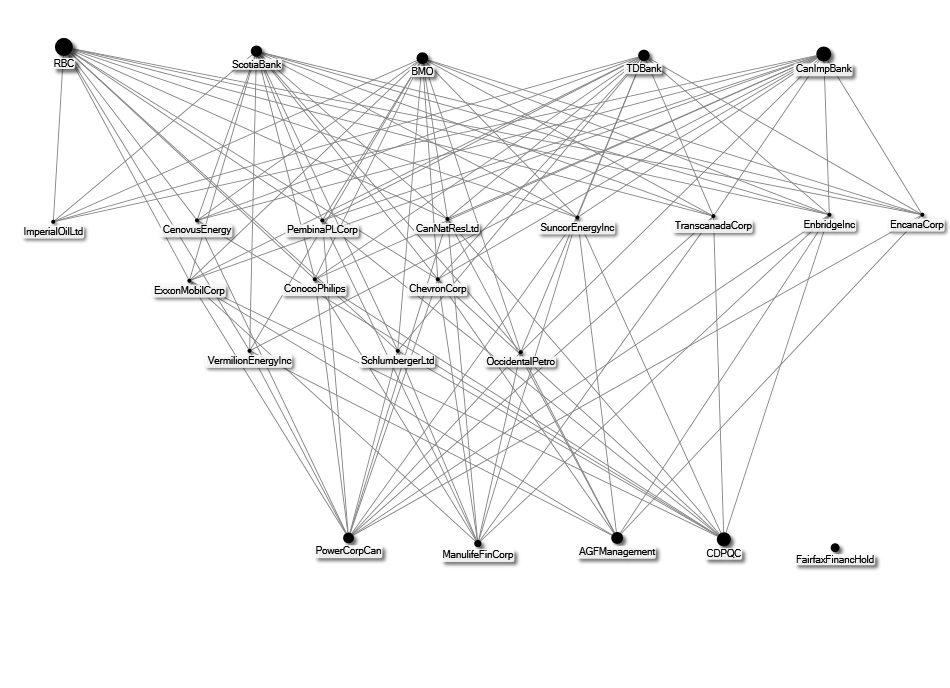

Sin embargo, al abordar la cuestión del poder dentro de la política nacional canadiense, debemos tener en cuenta hasta qué punto convergen los intereses de las empresas canadienses en las finanzas y los combustibles fósiles. El gráfico 3 muestra qué compañías de combustibles fósiles están en manos de qué entidades financieras canadienses. Cada línea del gráfico representa la participación de una empresa financiera en una empresa de combustibles fósiles. La fila superior de nodos muestra los cinco grandes bancos.

Gráfico 3: Red de participaciones, finanzas y corporaciones de combustibles fósiles en Canadá, 2018.

En la parte inferior se muestran las mayores corporaciones financieras no bancarias de Canadá. Los tres rangos medios son todas corporaciones de combustibles fósiles; el rango superior muestra las “8 grandes” compañías más activas en la producción y transporte de arenas bituminosas canadienses: Imperial Oil, Cenovus Energy, Canadian Natural Resources Limited, Suncor y Encana por el lado de la producción, y TransCanada, Enbridge y Pembina por el lado del transporte. CIBC, RBC, Scotiabank, BMO y TD Bank (cada uno de los principales bancos autorizados de Canadá) tienen participaciones en las ocho grandes empresas y cuatro de las tres principales empresas de energía de los cinco grandes bancos son empresas canadienses activas en las arenas alquitranadas (TD Bank es la excepción, que posee importantes acciones en BP y ExxonMobil).

En la parte inferior se muestran las mayores corporaciones financieras no bancarias de Canadá. Los tres rangos medios son todas corporaciones de combustibles fósiles; el rango superior muestra las “8 grandes” compañías más activas en la producción y transporte de arenas bituminosas canadienses: Imperial Oil, Cenovus Energy, Canadian Natural Resources Limited, Suncor y Encana por el lado de la producción, y TransCanada, Enbridge y Pembina por el lado del transporte. CIBC, RBC, Scotiabank, BMO y TD Bank (cada uno de los principales bancos autorizados de Canadá) tienen participaciones en las ocho grandes empresas y cuatro de las tres principales empresas de energía de los cinco grandes bancos son empresas canadienses activas en las arenas alquitranadas (TD Bank es la excepción, que posee importantes acciones en BP y ExxonMobil).

Las empresas de oleoductos Enbridge y TransCanada, y las corporaciones extractivas Suncor y Canadian Natural Resource Limited, son las que más se encuentran en poder de entidades financieras. La fila del medio muestra las empresas extranjeras de propiedad más amplia. El cuarto rango muestra las tres compañías de combustibles fósiles que son propiedad de un mínimo de cinco entidades financieras. Los nodos de las finanzas se escalan a sus tenencias de energía como porcentaje de su cartera total.

En la parte inferior se encuentran cinco de las mayores empresas de gestión de activos conectados. Fairfax tiene participaciones en la industria de los combustibles fósiles, pero son distintas de las empresas más estrechamente vinculadas que se muestran aquí. Lo que sugiere el gráfico 3 es que existe un interés ampliamente compartido en amortiguar la industria de los combustibles fósiles de las políticas que podrían restarle rentabilidad, en particular las políticas que responden de manera significativa al hecho de que gran parte de los combustibles fósiles de Canadá tendrán que ser dejados en el suelo para evitar un desastre climático.

Aunque la inversión en la operación continua de las arenas alquitranadas varía, es una parte significativa de las participaciones en todos los sectores (y muy elevada tanto para CIBC como para RBC, para los que la energía es el segundo sector más importante de sus carteras, después de las finanzas).

Redes: cargos directivos compartidos

Redes

Los préstamos y las tenencias revelan un interés financiero directo en la perpetuación de la economía de los combustibles fósiles. Los capitalistas también están incrustados en redes que son importantes para construir la unidad porque facilitan el intercambio de información, la comunicación y el desarrollo de discursos, entendimientos y posiciones políticas compartidas.

Una de estas redes está compuesta por directorios compartidos. Los directores corporativos a veces se sientan en más de una junta corporativa, actuando como enlace entre las corporaciones. En las discusiones sobre políticas, legislación o regulación, por ejemplo, un director en la junta directiva de un banco, que también forma parte de la junta directiva de una compañía de gasoductos, puede actuar como conducto, transfiriendo información, perspectivas o preferencias de la industria de los gasoductos hacia y desde la industria bancaria.

Estos conductos proporcionan otra base para el desarrollo de una perspectiva a todos los niveles sobre cuestiones políticas clave, incluida la política climática y la energética. Para tener una idea de cómo es esta red, comenzamos con un grupo central de empresas de petróleo y gas y compañías de gasoductos con operaciones en Canadá con ingresos de más de 350 millones de dólares en 2017, que son los ingresos de la última empresa en el FP500 (las 500 corporaciones más grandes de Canadá).

Esta delimitación de la red capta las 15 llamadas “grandes productoras de carbono” de Canadá, que colectivamente representaban el 63,5 % de los ingresos totales del sector en 2014. A esto, añadimos las grandes empresas de finanzas y seguros con sede en Canadá, con unos ingresos mínimos de 350 millones de dólares, para formar el núcleo de la red de 88 empresas de finanzas y combustibles fósiles. Luego recogimos la lista de directores para cada corporación, incluyendo sus otras afiliaciones actuales a la junta.

De este modo, nuestra red creció desde el núcleo para incluir a los vecinos de “primer orden”, es decir, las empresas independientemente de sus ingresos, la clasificación del sector o el país en el que operen, vinculadas a las empresas principales a través de un director compartido. Esto mapea la red de vínculos entre y dentro de las corporaciones financieras y de combustibles fósiles. La red total está compuesta por 1551 empresas, conectadas por 2102 directorios compartidos, y solo 582 directores individuales forman parte de estos vínculos.

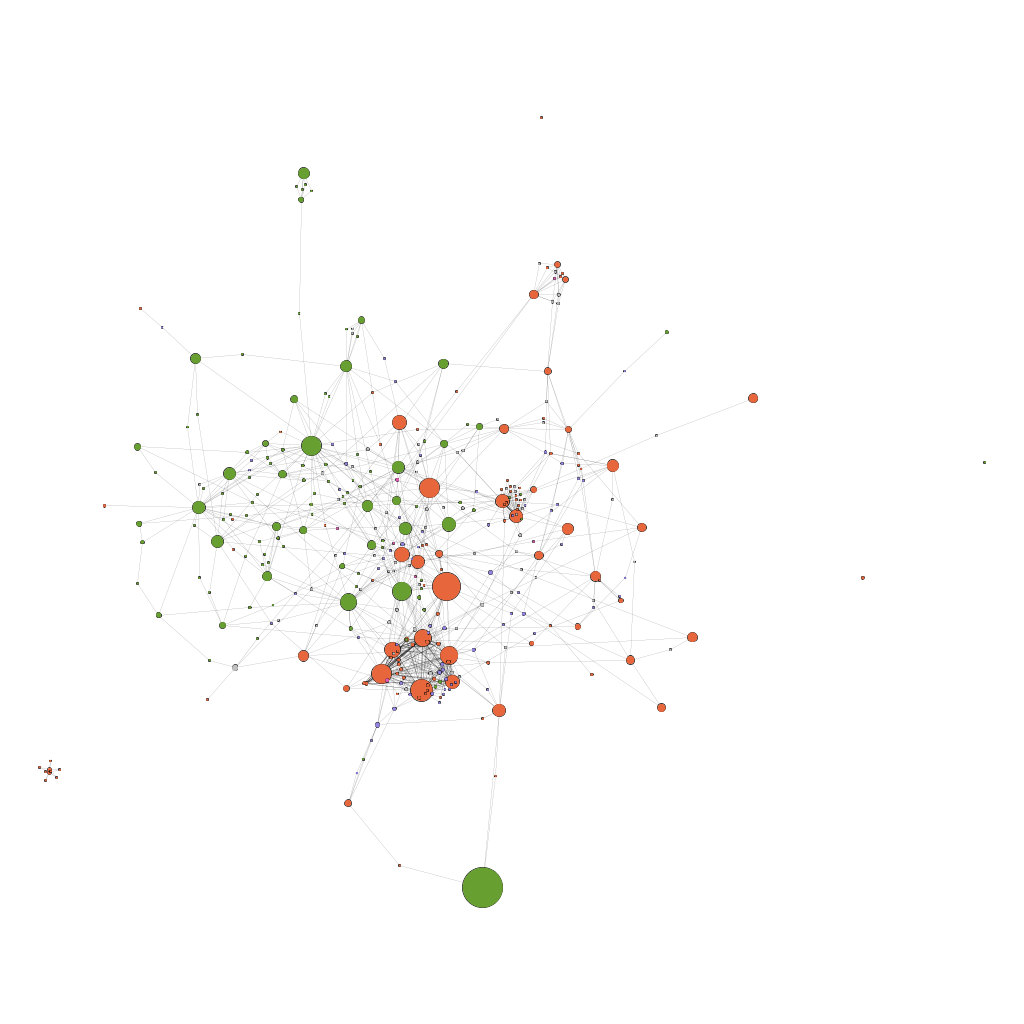

Eliminando las empresas con un solo eslabón (los llamados ‘colgantes’, que no sirven para aumentar la conectividad general de la red) nos quedamos con una red de 362 corporaciones conectadas a través de 915 directorios compartidos. El gráfico 4 da una idea de la complejidad y conectividad de la red. Hemos excluido las etiquetas para que las corporaciones individuales hagan el mapa más legible.

Gráfico 4: Combustible fósil y capital financiero. Directorio de ubicación de empresas con dos o más vínculos.

Las firmas financieras se muestran en naranja. Las empresas de combustibles fósiles aparecen en verde. El tamaño de cada nodo es proporcional a su número de enlaces en la red total. El algoritmo utilizado para los nodos de los grupos de visualización se encuentra en función de lo estrechamente ligados que estén en la red.

Las firmas financieras se muestran en naranja. Las empresas de combustibles fósiles aparecen en verde. El tamaño de cada nodo es proporcional a su número de enlaces en la red total. El algoritmo utilizado para los nodos de los grupos de visualización se encuentra en función de lo estrechamente ligados que estén en la red.

Se observa una división bastante clara en la que las empresas de cada sector se agrupan con las suyas propias. Es decir, el grado de conectividad dentro de cada industria es mucho mayor que entre las dos industrias. Aquí incluimos solo las empresas en el “componente conectado” del gráfico.

Existen unas cuantas “islas” (pequeños grupos de empresas que no están conectadas al resto de la red), la mayoría de las cuales se centran en empresas financieras ubicadas en Quebec, u otras cooperativas de crédito y de seguros con base en la región. Sin embargo, el 98 % de las empresas de la red forman un componente conectado.

Mientras que el gráfico 4 confirma que los directores corporativos tienden a permanecer dentro de su “industria nacional”, las finanzas y el capital de combustibles fósiles en Canadá están unidos por un grupo central de poderosas compañías.

Con el fin de ofrecer una idea más clara de quién es quién en nuestra red, en el gráfico 5 solo incluimos las empresas más conectadas, con seis o más vínculos. De este modo, perdemos algunos vínculos visibles y subrepresentamos el alcance de las principales empresas, pero se aclara visualmente el grupo que trabaja para vincular a estos dos sectores.

Gráfico 5: Combustibles fósiles y capital financiero: entrelazamientos de empresas con seis o más vínculos

Algunas características son dignas de mención en el contexto de cómo el poder y la influencia fluyen a través de la red. El primero es el grupo de importantes empresas “fronterizas” o “puenteadoras” a lo largo del centro del eje vertical que divide a las dos industrias. Las principales empresas de carbono en el gráfico 5 incluyen a Cenovus Energy, Teck Resources, Suncor, Encana Corporation, Enbridge Inc. y Transcanada Corporation. Las áreas de especialización en finanzas incluyen Great West Lifeco, Power Financial Corporation, Brookfield Asset Management y Manulife Financial Corporation.

Algunas características son dignas de mención en el contexto de cómo el poder y la influencia fluyen a través de la red. El primero es el grupo de importantes empresas “fronterizas” o “puenteadoras” a lo largo del centro del eje vertical que divide a las dos industrias. Las principales empresas de carbono en el gráfico 5 incluyen a Cenovus Energy, Teck Resources, Suncor, Encana Corporation, Enbridge Inc. y Transcanada Corporation. Las áreas de especialización en finanzas incluyen Great West Lifeco, Power Financial Corporation, Brookfield Asset Management y Manulife Financial Corporation.

Los cinco principales bancos canadienses también están presentes: Toronto-Dominion Bank (TD Bank); Canadian Imperial Bank of Commerce (CanImpBank/CIBC); Bank of Nova Scotia (ScotiaBank); Royal Bank of Canada (RBC); y Bank of Montreal (BMO).

Estas empresas actúan para canalizar las perspectivas y la información entre las industrias. Este grupo conectado de empresas incluye a la mayoría de las principales corporaciones financieras de Canadá y a la gran mayoría de sus principales empresas de carbono, cada una de las cuales es responsable de la mayor parte de los ingresos de cada sector. Estos forman colectivamente el músculo y la sangre de la industria canadiense de combustibles fósiles.

Están estrechamente relacionados a través de redes y proporcionan el punto focal necesario para la generación y difusión de intereses, entendimientos y preferencias compartidos en materia de políticas, incluidas las políticas climáticas y energéticas. En otras palabras, proporcionan la base para el desarrollo de la unidad de la clase capitalista sobre la política climática canadiense.

En segundo lugar, el grupo muy reducido de sociedades financieras que se encuentra en la parte inferior está compuesto por empresas propiedad del Desmarais Family Residuary Trust. La familia Power Corporation es un gigante financiero en Canadá y un accionista significativo de Total S.A., que no hace mucho tiempo era un importante actor en las arenas alquitranadas.

El Fideicomiso es una corporación familiar bien conectada, política y económicamente, con amplios canales de influencia. El patriarca corporativo fue Paul G. Desmarais, que murió en 2013. Estaba estrechamente relacionado con el gobernante Partido Liberal de Canadá, habiendo sido asesor clave del ex primer ministro Pierre Trudeau (padre del actual primer ministro).

Su nuera es la hija del ex primer ministro liberal Jean Chrétien (a través de André Desmarais, que forma parte de muchos de los consejos de administración de la Fundación). Hélène Desmarais, esposa de Paul Desmarais hijo, es presidenta de la junta directiva del influyente y liberal-conservador Instituto Económico de Montreal, campeón del desarrollo de los hidrocarburos en la provincia de Quebec.

Pierre Trudeau, junto con el ex primer ministro conservador Brian Mulroney, formó parte de la Junta Directiva de Power Corp, al igual que el exembajador canadiense en los Estados Unidos, Gary Doer, cuya tarea principal era vender la expansión de Keystone XL a gobernadores estatales y miembros del Congreso.

Doer se implicó profundamente haciendo de cómplice en la expansión de Keystone de TransCanada, expresando una confianza descarada en 2012 (“Apostaré fuerte por el éxito”), duplicando las promesas vacías de que el Gobierno canadiense estaba ‘comprometido a tomar más medidas, incluyendo regulaciones para nuestros sectores de petróleo y gas natural’ y poniendo en tela de juicio la evaluación del oleoducto propuesta por la Agencia de Protección del Medio Ambiente.

A menudo se entiende que las finanzas son una industria en conflicto en el contexto del cambio climático y, por lo tanto, una fuerza potencial para un cambio positivo. Las empresas financieras se enfrentan a riesgos derivados de una política climática lo suficientemente amplia como para amenazar con “perturbaciones financieras graves y pérdidas repentinas en el valor de los activos”. Como tal, recientemente ha sido objeto de un discurso sobre los “riesgos materiales” basados en el clima y la necesidad de revelar dichos riesgos.

Sin embargo, nuestra investigación muestra que en Canadá, la industria financiera está estrechamente ligada a la fortuna de la industria del petróleo y el gas, lo cual es probablemente cierto en otros lugares. Mientras se mantengan esos vínculos podemos esperar que su considerable poder político se utilice, donde y cuando sea necesario, en defensa de la economía de los combustibles fósiles, que induce a la catástrofe, y en oposición a las ideas de una transición justa.

Gestión de riesgos: posibilidades y peligros para la justicia climática

En la medida en que el financiamiento está respondiendo al cambio climático en sus prácticas corporativas, parece que se trata menos de mitigación y más de adaptación para asegurar una rentabilidad continua a través de procesos de “des-riesgo”. Cuando se trata del cambio climático, la definición del capital de “interés” se ha desarrollado a través de la lente del riesgo.

El riesgo puede ser regulatorio (por ejemplo, el Gobierno puede exigir reducciones de emisiones consistentes con el Acuerdo de París), geofísico (el clima extremo u otros cambios en el sistema climático en realidad cuestan dinero), o reputacional (las corporaciones pueden sufrir daños en el valor de su marca u otras fuentes de ingresos como resultado de que las personas les exijan que rindan cuentas por facilitar el fin de la civilización tal como la conocemos).

Solo resistiendo la incursión total de la “gestión de riesgos” y otros lenguajes mercantilistas en las conversaciones populares y políticas mantendremos el cambio climático en los registros de larga data de la protesta política.

La respuesta emergente del capital al cambio climático ha sido traducir sus dimensiones cualitativas, a menudo brutales, en corrientes de probabilidad y costo, y luego desarrollar estrategias de minimización a través de medios corporativos tan cómodos como las relaciones públicas, el cabildeo, los seguros, la gestión de la cadena de suministro y la gestión de carteras.

Sin embargo, el hecho de que el cambio climático entre en los libros de contabilidad del capital, abre posibilidades para el activismo. Como lo demuestran organizaciones como Market Forces y el movimiento Unfriend Coal en Australia, el activismo puede cambiar el panorama de riesgo que enfrentan las empresas financieras gracias a la influencia que ejercen las instituciones de la industria, como el Task-Force on Climate Related Disclosures (Grupo de Trabajo sobre Divulgaciones Relacionadas con el Clima), que aboga por una mayor transparencia en los riesgos relacionados con el clima, y a los movimientos de desinversión dirigidos a los bancos que se extienden por todos los países.

La mayoría de los bancos en Canadá, por ejemplo, obtienen ingresos significativos de los préstamos residenciales, lo que los hace vulnerables a los movimientos populares de desinversión. Como dijo Naomi Klein en No Logo: los riesgos para el valor de la marca se toman en serio. Esto proporciona una oportunidad para separar los combustibles fósiles y el capital financiero. Las compañías de combustibles fósiles son objetivos menos probables, porque todo su modelo de negocio y estructura corporativa está ligado a la extracción de petróleo, carbón y gas natural.

Las finanzas se encuentran en una posición más delicada. Sus cálculos de riesgo podrían inclinarse con la suficiente presión ciudadana.

De hecho, ya vemos algunos tipos de respuesta de la industria: a nivel internacional, algunos bancos se están retirando de las inversiones en combustibles fósiles y de los préstamos debido a la presión social. Las empresas financieras y las consultoras están cada vez más ocupadas desarrollando herramientas y algoritmos que toman como insumo desastres humanos y ecológicos como inundaciones, incendios, sequías, huracanes y tifones, y que funcionan como índices de producción de potenciales pérdidas de beneficios. También están desarrollando herramientas para minimizar y difundir este riesgo.

Sin embargo, aquí existe un peligro más amplio al realizar cálculos de riesgo que nos lleva de vuelta al profundo poder de la industria financiera. El riesgo es fundamentalmente un concepto cuantitativo expresado bajo el capitalismo casi exclusivamente en términos de precio. Este marco del cambio climático se está abriendo paso más profundamente en el discurso público, los procesos políticos y las estrategias activistas. Pero es fundamentalmente el lenguaje del capital. Los precios son lo único que puede hacer que el cambio climático sea visible y viable para el capital.

Pero este encuadre crea enormes puntos ciegos. Solo por poner un ejemplo, inundaciones de la misma magnitud en Houston y en Bangladesh se convierten, desde el punto de vista de la gestión de riesgos, en algo drásticamente diferente. Aunque es probable que se pierdan muchas más vidas humanas en Bangladesh, el fenómeno de Houston es un riesgo financiero mucho mayor debido tanto al valor de la propiedad y la vida aseguradas como al de la actividad económica y los salarios perdidos.

Las implicaciones del cambio climático se miden en términos de riesgo corporativo, estabilidad financiera y pérdida de PIB. Sin embargo, para la mayoría de la gente, especialmente en el Sur global, el cambio climático probablemente se vivirá a través de una creciente miseria, dislocación, enfermedad y muerte, que nunca aparecerá en ningún libro de contabilidad. Solo resistiendo la incursión total de la “gestión de riesgos” y otros lenguajes mercantilistas en las conversaciones populares y políticas mantendremos el cambio climático en los registros de larga data de la protesta política.

Lo que está en juego al ceder terreno a la “gestión del riesgo” es nuestra capacidad de hablar del cambio climático en términos de responsabilidad ética para con los demás y para con las generaciones futuras, así como en términos de justicia, que haga que el bienestar de todos (e incluso el de la naturaleza no humana) sea igual al de los demás, y de reclamar el destino de nuestro planeta a través de fuerzas democráticas en las que la voz de todas las personas cuenta por igual.

Los intereses y perspectivas de las finanzas siguen entrelazados con los de las corporaciones de combustibles fósiles, pero los activistas tomarán medidas importantes para inclinar sus cálculos de costo-beneficio sobre el cambio climático.

Las finanzas manejan un gran bate y aprovechar su influencia para el objetivo de la descarbonización es una perspectiva tentadora. Obtener financiación para dejar de proporcionar fondos para proyectos de combustibles fósiles contribuiría en gran medida a mantener el carbono en el suelo. Sin embargo, no podemos confiar solo en el hecho de que los bancos podrían estar invirtiendo en activos potencialmente varados o que las aseguradoras se enfrentan a costos crecientes a medida que el cambio climático comienza a afectar.

Los intereses y perspectivas de las finanzas siguen entrelazados con los de las corporaciones de combustibles fósiles, pero los activistas tomarán medidas importantes para inclinar sus cálculos de costo-beneficio sobre el cambio climático. Se necesitará un aumento drástico en el riesgo político y de reputación para alejar la financiación del sector de los combustibles fósiles, que de otro modo sería rentable, y en el que están muy arraigados.

En otras palabras, la fragmentación del capital en este tema ―crucial para nuestra capacidad de empujar a los Estados a la acción agresiva― no es automática. Hay mucho pegamento que mantiene el capital unido. Hay que crear fracturas. Este problema puede ser puntual en Canadá, pero es probable que sea cierto para muchos otros centros de producción de combustibles fósiles.

Un aspecto aún más extendido del poder de las finanzas es su capacidad de hacer que todos hablemos su idioma. Cada vez más, los políticos e incluso los activistas hablan del cambio climático como un problema de gestión del riesgo (es decir, de optimización del riesgo). Hay poder allí, y el riesgo es actualmente un arma que parece convincente, ya que los costos potenciales de inclinación de más de 1,5 ó 2 grados son tan severos.

Pero el riesgo es fundamentalmente una cuestión de compensaciones enmarcadas desde una cierta perspectiva. La gestión racional del riesgo desde la perspectiva corporativa incluye la posibilidad de negociar con un planeta habitable contra (aún más) ganancias acumuladas por una minoría rica y poderosa.

Sobre los autores

Mark Hudson es profesor asociado de Sociología y Economía Política Global en la Universidad de Manitoba. Es autor de libros sobre la economía política de los incendios forestales, el comercio justo y las próximas Vidas Neoliberales: trabajo, política, naturaleza y salud en los Estados Unidos contemporáneos.

Mark Hudson es profesor asociado de Sociología y Economía Política Global en la Universidad de Manitoba. Es autor de libros sobre la economía política de los incendios forestales, el comercio justo y las próximas Vidas Neoliberales: trabajo, política, naturaleza y salud en los Estados Unidos contemporáneos.

Katelyn Friesen es estudiante de máster en la Universidad de Manitoba. Está trabajando en su tesis titulada Justicia ambiental y salud humana: Un estudio de caso sociológico de las arenas alquitranadas de Alberta. Sus intereses de investigación incluyen la sociología ambiental, la justicia ambiental y la sociología de la salud.

Katelyn Friesen es estudiante de máster en la Universidad de Manitoba. Está trabajando en su tesis titulada Justicia ambiental y salud humana: Un estudio de caso sociológico de las arenas alquitranadas de Alberta. Sus intereses de investigación incluyen la sociología ambiental, la justicia ambiental y la sociología de la salud.

Traducción al español: Alberto Martínez, Attac España

Este artículo forma parte del informe Estado del poder 2019, editado en español por Transnational Institute, Fuhem Ecosocial y Attac España.